过去的几个月中,从中国到全球,作为抗击疫情的重要“武器”,医疗器械行业备受瞩目。

这些关注,直接投射在了二级市场上。

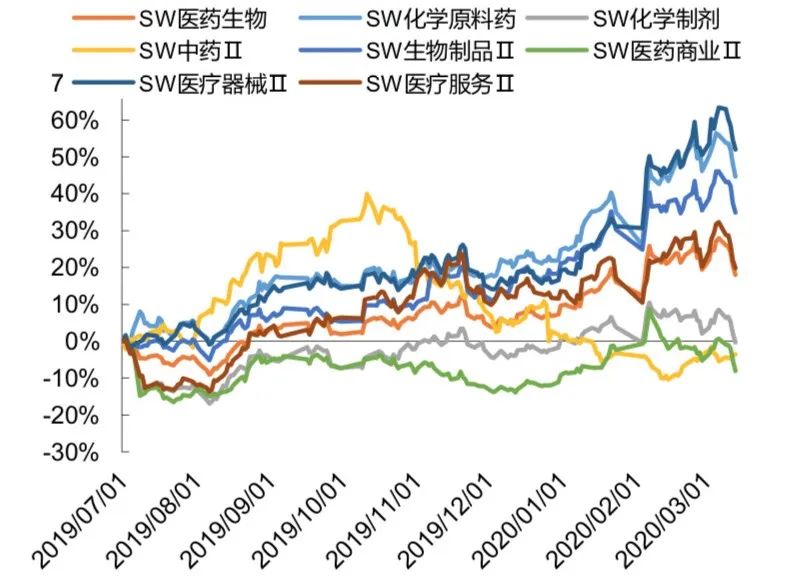

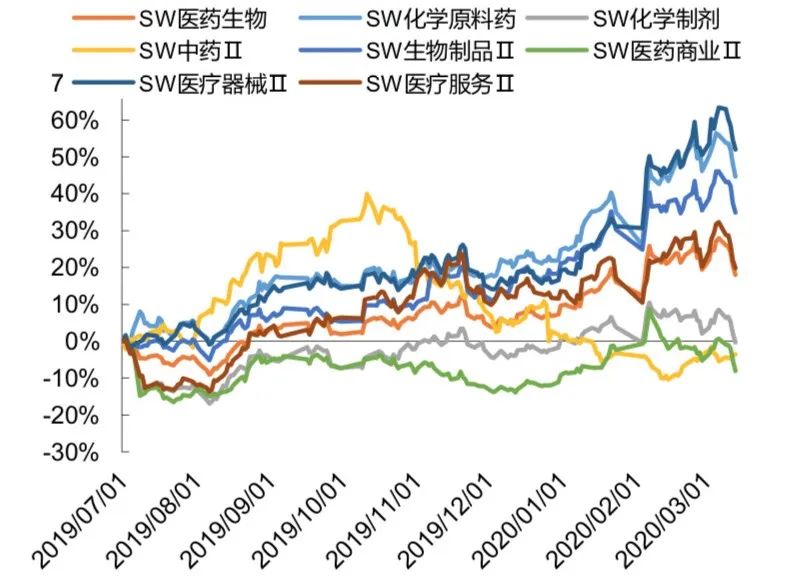

wind数据显示,

自2020开年以来,国内器械市场一路上扬,领跑各个医疗子行业,成为拉动医疗板块上涨的中流砥柱。

▲医药板块2019下半年以来市场表现(来自:平安证券)

可见,在疫情造成的极端情况下,医疗器械成了稀缺的优质投资标的。

巴菲特说,选股票就像选终身伴侣。同理,

想要在器械领域获得长期的回报,绝不能单单只注重外表(短期的抗疫概念),而是要通盘了解行业背景,厘清底层逻辑,才有可能找到可靠伴侣(器械潜力股)。

在疫情中,呼吸机、CT、口罩等医疗器械遭到各国争抢的现象,让我们惊奇的发现了一个事实:没有不能替代的“人民的希望”,只有不能替代的呼吸机。

经此一疫,未来十年,医疗器械市场蕴含着巨大的潜力。

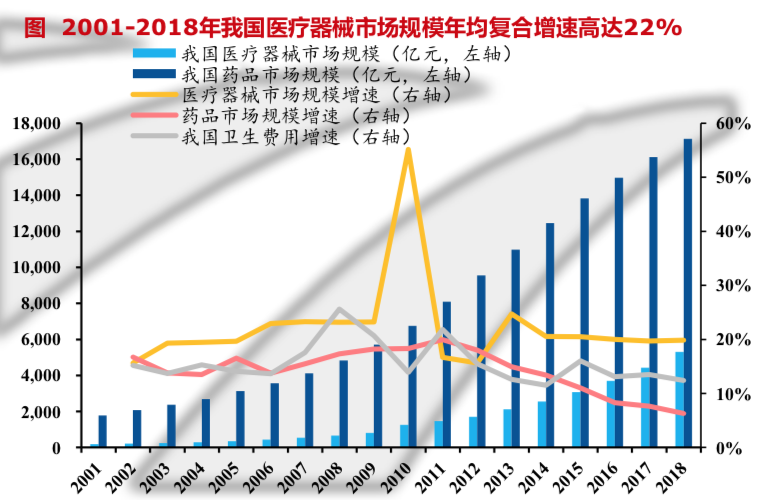

民生证券研究院数据显示,过去18年,医疗器械行业正在高速成长:

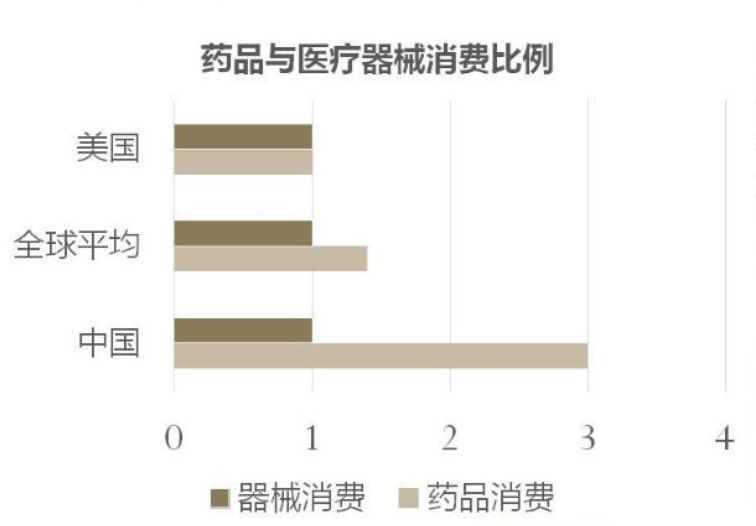

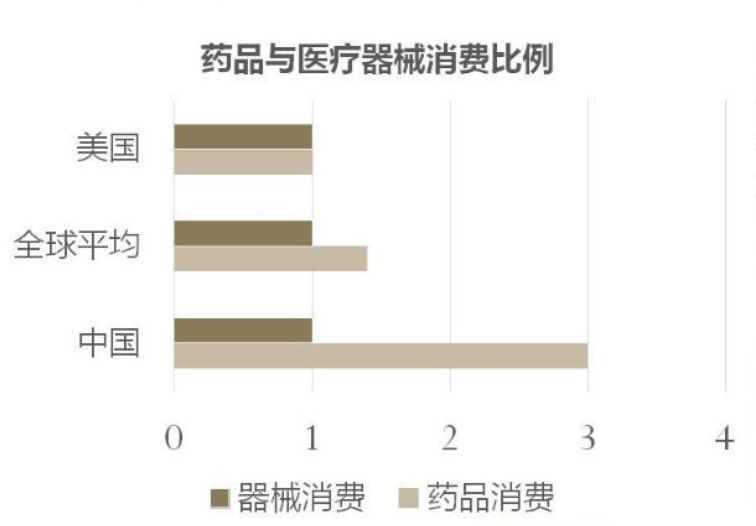

在市场规模上,目前中国药品:器械市场规模的比例接近3:1,与全球约1:1的比例相去甚远。在以药养医模式系统化改革以后,

药品占比下滑、器械占比上升

的趋势将在未来很长一段时间内持续。

对标全球市场,

过去十年中,美股共诞生了14支大市值的十倍医药股,其中8支为医疗器械,占比57%

。

可见在全球范围内,器械公司的成长性都具有足够想象空间。

▲美股10年十倍医疗器械股(来自:雪球玉泉老和山下)

从以上8家医疗器械公司来看,涉及心血管类、眼科、骨科等领域,各类产品大相径庭,但都为各个细分领域的龙头,这也体现了医疗器械行业的一个显著特点:

产品种类、细分方向特别多而杂,且相互之间差异很大。

根据浩悦资本统计(未涵盖IVD领域),2019年

国内医疗器械IPO事件8起、并购事件16起、私募融资事件118起,相较2018年数量大幅提升。

可见器械市场在资本寒冬中仍活力不减,这背后显然是有行业的成长性在支撑。

潜力股需要具备充足的增长空间,那就意味着起点不易太高,也不易过低。通常意义上,是指已经构建起一定的行业壁垒和核心竞争力,且有5-10倍成长空间的标的。

第一,十倍的增长空间意味着起始市值不能太高,全球最大的器械公司美敦力差不多9000亿市值,对应到中国未来也许能出个4500亿的器械公司,对应的起始市值也就是450亿。

拿国内器械一哥迈瑞来说,目前市值已超过3000亿,其优秀有目共睹,有了本次疫情的催化,未来增长空间难以限量,但要说会涨到1万亿(增长5倍,超越美敦力),不免就有夸大之嫌。

由此可知,行业龙头在产品上的经验和优势是不断累积的,不会轻易被后来者赶超。所以,已有体系和规模优势的公司(50亿以上),大概率会在往后的发展中持续进化。

因此,根据A股器械上市公司市值来区分的话,可以将50亿作为一个门槛,50亿以下市值的器械公司要么不是龙头,要么是低端产品领域的龙头,不纳入潜力股的首要筛选范围。

市值范围确定好了,那么如何在这当中快速锁定标的?一个简单的方法是,可以在已经证明了自身能力的细分领域老大或者老二中确定。

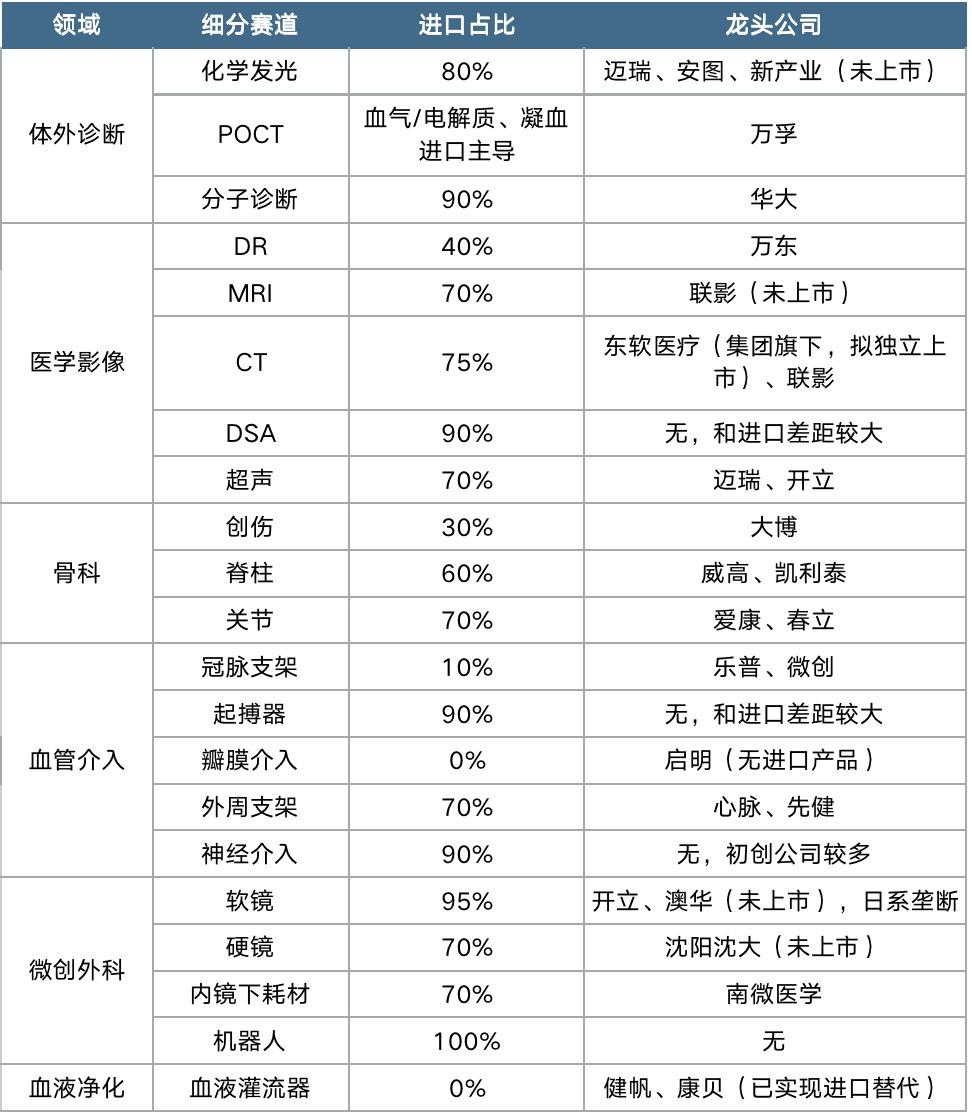

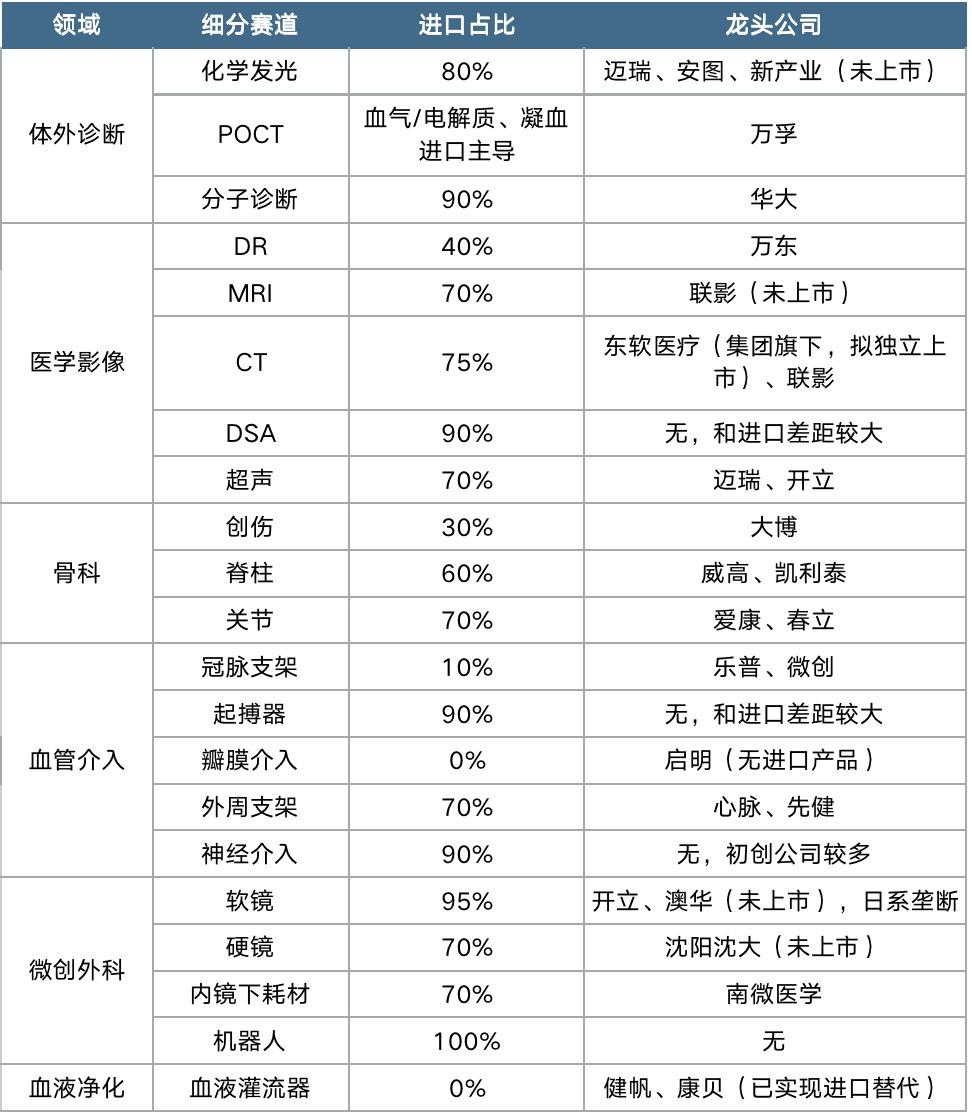

在扫描细分赛道龙头时,目光要优先瞄准

市场空间大、进口占比高(国产替代空间大)、产品附加值高

的领域,毕竟这些领域的龙头企业所拥有的成长空间和护城河更富有想象力。

实际上,医疗器械的前几大细分领域(医学影像、体外诊断、骨科、心脑血管介入、微创外科等)基本都符合上述条件。

▲ 国内医疗器械各细分赛道概览(来自:雪球玉泉老和山下)

第一类:纵向标的——即专注于单个赛道的公司;

第二类:横向标的——即已经跨了多个领域的公司。

工欲善其事,必先利其器。从每股10倍增长企业特点来看,专注某单一产品或领域,集中攻坚产品创新性,是第一类器械公司成长的主要逻辑。

以二代测序仪的鼻祖Solexa为例,从1998年开始专注于可逆测序技术,2007被Illumina以6亿美元收购,始终深耕测序领域,至今仍是全球测序仪占比最高的公司。

体外诊断的安图生物、万孚生物

骨科的大博医疗、凯利泰、爱康医疗、春立医疗

血管介入的心脉医疗

微创外科的南微医学

血液净化的健帆生物

这些公司依靠市场的红利叠加自身的优势,过去几年都有着非常强劲的业绩表现,市值屡创新高。

但随之而来的问题是,这些企业凭借现有业务能增长十倍吗?答案是未必。

在优质公司稀缺的A股市场,这些细分龙头的估值和溢价都到了极高的位置,放眼未来,其中部分标的可能还有有2-3倍的成长空间;但若要增长10倍,也就意味着至少千亿市值(目前的市值大都在150亿以上),单凭现有业务领域的增长很难做到。

我们可以做一个简单的测算:一千亿市值假设给到40倍的市盈率,对应25亿的净利润,按非常理想的25%净利率算,对应的营收也要在100亿左右,而国内医疗器械单个赛道的市场规模一般不超过200亿,一家公司实现50%市场占有率的概率可想而知。

因此,器械领域单条赛道天花板明显,若想突破,有两种途径:

拿医疗影像举例,该领域国内预计有6000-8000亿级规模,看起来前景非常可观,那

会不会单独产生千亿市值的巨头?

首先需要清楚的,医学影像本身就是非常宽的行业,

包括超声、DR、MRI、CT还有核医学设备(PET、SPECT)等,若要成为千亿市值,必然涉及到本领域的横向扩张。

具体来看,

该领域涉及的两家国内上市公司:

万东和东软

。虽然分别贵为DR和CT的国产龙头,且覆盖了主要的大放设备(DR、MRI、CT)赛道,市场空间看上去是足够大,但也有各自的局限性。

万东

曾经受制于国企体制发展缓慢,在鱼跃(2015年)入主之后逐渐摆脱了老迈的体制,发展进入快车道:

2016年,布局第三方影像服务万里云;

2017年,联合并购意大利百胜进入超声领域。

但其核心业务DR竞争壁垒较低,而其他业务版块如MRI和CT的实力都不出彩,百胜的超声业务未来的成长性有限,唯独DSA算是最有潜力的一块业务(国产拿证的只有万东、TCL医疗、乐普三家),当然因为和进口DSA的差距太大,短期主要攻低端市场。

整体来看,是可以持续关注的一家企业。

东软

的看家本领是CT,因为早期和飞利浦合资,有了一定的技术积淀,但MRI和DR都很常规。值得注意的是,2019年东软医疗已经完成股改,并引入了百度等战略股东,未来脱离于东软集团,独立上市指日可待,更大的

灵活性也许会带来突破。

另外,目前在大放领域另一隐藏巨头是未上市的

联影

,凭借各种高举高打,联影在2017年估值就高达300多亿,一旦上市也不可小觑。

关于全球化扩张的逻辑,回过头来我们再看美股那8支十倍器械股,清一色都是专注于某条赛道,显然这些公司是通过全球化这条路径实现了千亿市值。

为什么这些公司能做全球化?背后的核心在于:

他们做的都是真正开创性的产品,是某条新赛道的开荒者,技术和专利处于绝对领先,全球化是顺理成章。

而遗憾的是,我们在A股市场找不到这样的公司,这是客观条件所决定的。

对于国内的器械公司来说,现阶段最高效的发展路径就是复制进口产品、分食国产替代的蛋糕,而若要诞生中国的创新器械独角兽还需时日。

但在港股

启明医疗

身上,似乎可以看到10倍股的影子,因为瓣膜领域进口占比至今为0,给了启明充足的发挥空间,占尽各种利好:

想要成为中国的爱德华,冲击千亿市值,得天独厚的启明只需要把“人和”做好。

以上讨论了专注单个赛道的细分龙头成长为十倍股所面临的问题,由于缺乏原创性、技术代差较大,依靠单个赛道主导全球市场的路径,其实不太适合国内器械企业,

所以,更为贴近中国企业的是从跨领域扩张的路径上寻找千亿市值的公司。

这就轮到了上述提及的第二类龙头——跨领域公司,比如迈瑞、威高、乐普医疗、微创医疗等。

跨领域扩张意味着需要走出原有舒适区进入到自己并不熟路的领域,无论是通过并购还是通过引入新团队新技术,都是对公司综合能力的巨大考验。

从历史样本来看,大部分公司的多元化并购都以失败告终,而真正能够跨领域扩张成功的公司是非常稀缺的,这也是扩宽企业护城河的路径之一。

而迈瑞、乐普和威高的成功案例,已经向我们证明了优秀的扩张进化和管理能力,相应股价也得到了市场的有效反馈,三家公司纷纷从潜力股晋升为龙头股。

这种情况下,超3

00亿市值的

微创医疗

当仁不让的成为最具潜力和人气股,其波澜壮阔的跨海并购实现了骨科和心律管理两个大领域的布局,成为对标美敦力的最佳样板。

这些大手笔、前瞻性的布局规划,已使微创成为国内心脑血管介入当之无愧的老大哥,旗下冠脉支架、心脉的外周支架、心通的介入瓣膜、神通的脑血管介入等都处于第一梯队。

当然,全球性的跨界收购也带来了超乎想象的考验,需要足够的时间和耐心来打磨、消化、吸收。未来骨科和心律管理业务的表现决定了微创的市值能否直冲千亿行列。

从某种程度上来说,企业的成长性与优秀的投资人息息相关,

二者你来我往,相辅相成。

因此,我们不能片面地抱怨市场上缺乏优秀标的,而是要给优秀企业足够的时间和耐心,减少投机,保持专注,静待花开。

参考文章:谈谈我对“十倍”医疗器械股的选择-----雪球(玉泉老和山下)

设置好星标

就能第一时间收到医趋势的消息啦!